Cartilha dos Impostos

Esta Cartilha tem o objetivo de melhorar as relações fisco-contribuinte. Das dúvidas mais freqüentes manifestadas nas consultas, um grande número diz respeito a definições e conceitos básicos literalmente dispostos na legislação. Tais questões muitas vezes resultam da incompreensão da linguagem jurídica ou mesmo da dificuldade de consulta.

SECRETARIA MUNICIPAL DA FAZENDA

Cartilha Simplificada dos Impostos Municipais

Junho/2010

Apresentação

A Prefeitura da Estância Turística Hidromineral de Serra Negra, através da Secretaria Municipal de Fazenda, traz a público a Cartilha dos Impostos Municipais.

A edição desta cartilha vem ao encontro de um dos objetivos da Administração Municipal: - a melhoria das relações fisco-contribuinte.

O dia-a-dia no trato com os contribuintes revela que, das dúvidas mais freqüentes manifestadas nas consultas, um grande número diz respeito a definições e conceitos básicos literalmente dispostos na legislação. Tais questões muitas vezes resultam da incompreensão da linguagem jurídica ou mesmo da dificuldade de consulta.

A cartilha procura, então, compilar as principais informações acerca dos impostos instituídos pelo Município de forma a facilitar o entendimento dos dispositivos legais e o cumprimento das obrigações tributárias pelos contribuintes.

Impostos Municipais - Competência Constitucional - Imunidades

A Constituição Federal, em seu artigo 156, atribui aos municípios a competência para a instituição de impostos sobre propriedade predial e territorial urbana, sobre serviços de qualquer natureza e sobre transmissão inter vivos, a qualquer título, por ato oneroso, de bens imóveis, de direitos reais sobre imóveis, bem como sobre cessão de direitos à sua aquisição.

Tal atribuição compreende a competência legislativa plena, ou seja, aquela para determinar a incidência dos impostos, base de cálculo e alíquota, sujeito passivo da obrigação, formas de lançamento e cobrança, assim como modos de arrecadação e fiscalização.

No Município de Serra Negra, essa competência é exercida por meio da Lei Complementar nº 15 de 03 de dezembro de 1997 (Código Tributário Municipal) e suas alterações.

A competência tributária não é, porém, ilimitada. A Carta Magna impõe restrições através dos princípios tributários e das imunidades, que visam proteger valores básicos do indivíduo, como a segurança e a estabilidade das relações jurídicas, a previsibilidade da ação estatal, a liberdade e o patrimônio, a federação, a igualdade entre os Estados e os Municípios.

Entre os princípios limitadores do poder de tributar, o sistema constitucional inclui o da capacidade contributiva, o da legalidade, o da isonomia tributária, o da irretroatividade da lei, o da anterioridade da lei.

As imunidades, por sua vez, são exclusões constitucionais do poder de tributar. Em razão delas, os impostos municipais não incidem sobre:

- o patrimônio ou os serviços da União, dos Estados, do Distrito Federal e dos Municípios;

- as autarquias e fundações instituídas e mantidas pelo Poder Público;

- os templos de qualquer culto;

- o patrimônio ou os serviços dos partidos políticos, inclusive suas fundações, das entidades sindicais dos trabalhadores e das instituições de educação e assistência social, sem fins lucrativos.

O reconhecimento de imunidade a impostos instituídos pelo Município de Serra Negra é da competência do Gabinete Municipal. O pedido deve ser apresentado através de requerimento endereçado ao Sr. Prefeito Municipal na Recepção do Paço Municipal e estará sujeito a constatações antes de sua conclusão.

ITBI - Imposto sobre a Transmissão de Bens Imóveis e de Direitos a Eles Relativos

Fato Gerador

O fato que faz nascer à obrigação de recolher o ITBI é a transmissão "inter-vivos", por ato oneroso, da propriedade ou do domínio útil de imóveis, dos direitos reais sobre imóveis (exceto os de garantia), assim como a cessão de direitos relativos a essas transmissões.

O imposto é devido ao Município de Serra Negra se nele estiver situado o imóvel, ainda que a transação ocorra em outro município ou no estrangeiro.

Contribuinte

Quem recolhe o ITBI é o adquirente do bem ou do direito sobre imóvel, assim entendida a pessoa em favor da qual se opera a transmissão "inter-vivos".

Base de Cálculo

A base de cálculo do imposto é o valor pactuado no negocio jurídico ou o valor venal atualizado do imóvel ou direito objeto de transmissão, se este for maior.

Alíquota

O imposto será calculado aplicando-se sobre o valor estabelecido com base de cálculo a alíquota de 2% (dois por cento). Se financiamento, aplicada à alíquota de 0,5% sobre a parte financiada pelo Sistema Financeiro de Habitação.

Prazos para pagamento

O imposto deve ser pago até a data do ato da lavratura do instrumento de transmissão de bens imóveis e direitos a eles relativos.

A guia para pagamento é colocada à disposição do contribuinte e pode ser retirada junto ao setor de Tributação ou encaminhando minuta para o endereço eletrônico [email protected]

Obs: - Imprescindível a apresentação da minuta da escritura.

No site da municipalidade é possível através de um simulador verificar o valor que o contribuinte recolherá aos cofres municipais. LINK

IPTU - Imposto sobre a Propriedade Predial e Territorial Urbana

Fato Gerador

O fato que faz nascer à obrigação de pagar o IPTU é a propriedade, o domínio útil ou a posse de bem imóvel, edificado ou não, localizado na zona urbana do Município.

Contribuinte

Contribuinte do IPTU é o proprietário de imóvel, o titular do domínio útil, ou o possuidor a qualquer título do bem imóvel.

Os imóveis localizados no Município de Serra Negra, ainda que isentos ou não sujeitos à incidência do imposto, são obrigados à inscrição no Sistema de Cadastro Imobiliário da Prefeitura do Município da Estância Turística Hidromineral de Serra Negra.

Base de Cálculo

A base de cálculo do IPTU é o valor venal da unidade imobiliária.

Cálculo do imposto

No cálculo do imposto, a alíquota a ser aplicada sobre o valor do imóvel será de 2%(dois por cento), em se tratando de prédio ou terreno.

Prazos para Pagamento

O lançamento anual do IPTU (Emissão dos Carnês) é informado aos contribuintes em geral pela publicação, no Diário Oficial do Município, no site da municipalidade e nos meios de comunicação local (Jornais e Rádios) com os prazos para pagamento.

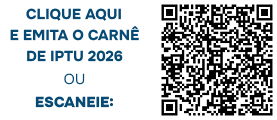

Os carnês para pagamento do IPTU & TAXAS são enviados pelos CORREIOS aos destinatários nos endereços de correspondência cadastrados nas respectivas inscrições imobiliárias. No caso de extravio, o contribuinte deve retirar a segunda via do carnê no setor de Tributação ou no site da municipalidade LINK CIDADAO ON LINE

O IPTU pode ser quitado num único pagamento (com desconto de 10%*) ou em cotas mensais (com desconto de 5%*), podendo ser alterado de acordo com nova previsão**.

*sobre o valor do imposto

**verifique informações no lançamento (carnê)

Acréscimos moratórios

O IPTU não pago no vencimento, perde a porcentagem de desconto e fica sujeito aos acréscimos de multa de 2% e juros de 1% ao mês.

No carnê do IPTU vem impresso o valor da cota ÚNICA já com o devido desconto para pagamento na data do vencimento. Para pagamento parcelado os valores já são impressos com os devidos descontos para pagamento na data do vencimento, após a incidência de multa e juros

Restituição

O IPTU pago a maior ou em duplicidade pode ser restituído. A solicitação deve ser feita junto ao protocolo com requerimento específico DEVOLUÇÃO DE VALORES no LINK requerimentos

Maiores informações e serviços são fornecidos gratuitamente (ESPELHO CADASTRAL, CONSULTAR DÉBITOS, EMITIR GUIA DE RECOLHIMENTO, CERTIDÃO NEGATIVA DE DÉBITOS, CERTIDÃO POSITIVA e 2ª VIA DE IPTU & TAXAS) através do LINK (CIDADAO ON LINE) INCLUIR LINK

Isenções

A legislação prevê possibilidades de isenção, abaixo a documentação necessária para protocolar o pedido. Lembramos que o protocolo somente se concretizará com a apresentação de TODOS os documentos exigidos pelas leis vigentes.

Evite complicações, não deixe para a última hora.

PRAZO INICIAL 10 de AGOSTO.

PRAZO FINAL 10 de OUTUBRO.

Obs:-O pedido deve ser efetuado sempre no exercício anterior ao pretendido.

- ISENÇÃO IPTU APOSENTADO / PENSIONISTA / BENEFICIÁRIOS BPC (Benefício de Prestação Continuada)

Apresentar os seguintes: -

-Fotocópia do espelho do IPTU

-Fotocópia de Comprovante de Residência (Água, luz ou telefone)

-Fotocópia do CPF ou RG ou Carteira de Trabalho

-Certidão do Registro de Imóveis Atualizada

(que conste que o requerente possui somente um imóvel)

-Extrato do recebimento da Aposentadoria/Benefício (atualizada)

-Imóvel não ultrapasse 200 m² de área construída;

-Declaração que é domiciliado a mais de 5(cinco) anos no Município e que a renda não ultrapasse 3,5(três e meio) salários mínimos*

-Declaração de que é possuidor somente de um imóvel e que usa o mesmo para residência. *

-Que o imóvel é utilizado exclusivamente para fins de moradia não sendo objeto de locação, sublocação e / ou outra finalidade comercial (renda extra) *;

*(constante no requerimento específico)

- ISENÇÃO IPTU 70 M² (Imóveis até 70 m² área construída)

Apresentar os seguintes: -

-Fotocópia do espelho do IPTU

-Fotocópia de Comprovante de Residência (Água, luz ou telefone)

-Fotocópia do CPF ou RG ou Carteira de Trabalho

-Certidão do Registro de Imóveis Atualizada

(que conste que o requerente possui somente um imóvel)

-Declaração de que é possuidor somente de um imóvel e que usa o mesmo para residência. *

-Que o imóvel é utilizado exclusivamente para fins de moradia não sendo objeto de locação, sublocação e / ou outra finalidade comercial (renda extra) *;

*(constante no requerimento específico)

As isenções são condicionadas ao reconhecimento pelos órgãos da Administração Municipal. O pedido deve ser protocolado sempre no exercício anterior ao pretendido.

Após o prazo final, em virtude da legislação, os pedidos serão indeferidos.

I.S.S.Q.N. - Imposto sobre Serviços de Qualquer Natureza & Taxas

Fato Gerador

O fato gerador do Imposto Sobre Serviços de Qualquer Natureza é a prestação de serviços por empresa juridicamente constituída ou profissional liberal/autônomo.

Contribuinte

Contribuinte do ISSQN & Taxas é o prestador dos serviços. Qualquer pessoa física ou jurídica que se dedique à indústria, a produção agropecuária, ao comércio, a operação financeira, a prestação de serviço ou a atividade similar, em caráter permanente ou temporário, só poderá instalar-se e iniciar sua atividade mediante a inscrição no cadastro mobiliário.

O tomador do serviço fica obrigado a reter e recolher o imposto sobre serviço quando: -

- O prestador de serviço for empresa ou profissional autônomo sujeito a lançamento mensal ou anual e não emitir nota fiscal ou outro documento permitido contendo, no mínimo, nome ou razão social, endereço e número de inscrição no cadastro fiscal de contribuintes;

- O serviço for prestado em caráter pessoal e o prestador, profissional autônomo ou sociedade de profissionais não apresentar comprovante de inscrição no cadastro municipal competente;

- O prestador de serviço alegar imunidade ou isenção e não a comprovar;

- A fonte pagadora dará ao prestador de serviço o comprovante de retenção, o qual lhe servirá de comprovante de pagamento do imposto;

- O montante retido deverá ser recolhido até o 10º (décimo) dia útil do mês seguinte ao da retenção.

Base de Cálculo

A base de cálculo do ISSQN é o preço do serviço.

Cálculo do imposto

- Recolhem imposto fixo os Profissionais Liberais/Autônomos: -

- a) Nível Superior;

- b) Nível Médio;

- c) Outros Autônomos.

- No cálculo do imposto, as alíquotas aplicadas sobre o valor do serviço serão de acordo com a classificação estabelecida pela legislação.

Das empresas juridicamente constituídas serão cobradas as alíquotas mencionadas na legislação sobre os preços dos serviços, sendo obrigatórias à emissão da Nota Fiscal respectiva, bem como o livro de registros ou quaisquer outros meios que venha a ser instituído pela Municipalidade.

Prazos para Pagamento

O lançamento anual do ISS & Taxas (Emissão dos Carnês) é informado aos contribuintes em geral pela publicação no Diário Oficial do Município, no site da municipalidade e nos meios de comunicação local (Jornais e Rádios) com os prazos para pagamento.

Os carnês para pagamento do ISS & Taxas são enviados pelos CORREIOS aos destinatários nos endereços de correspondência cadastrados nas respectivas inscrições mobiliárias. No caso de extravio, o contribuinte deve retirar a segunda via do carnê no setor de Tributação ou no site da municipalidade www.serranegra.sp.gov.br

O ISS & Taxas pode ser quitado num único pagamento ou em cotas mensais.

Acréscimos moratórios

O ISS & Taxas não pago no vencimento, fica sujeito aos seguintes acréscimos; multa de 2% e juros de 1% ao mês.

No carnê do ISS & Taxas vem impresso o valor da cota ÚNICA para pagamento na data do vencimento. Para pagamento parcelado os valores já são impressos para pagamento na data do vencimento, após o prazo a incidência de multa e juros.

Restituição

O ISS pago a maior ou em duplicidade pode ser restituído. A solicitação deve ser feita através de protocolo com requerimento específico DEVOLUÇÃO DE VALORES através do VER LINK REQUERIMENTOS

Maiores informações e serviços são fornecidos gratuitamente (ESPELHO CADASTRAL, CONSULTAR DÉBITOS, EMITIR GUIA DE RECOLHIMENTO, CERTIDÃO NEGATIVA DE DÉBITOS, CERTIDÃO POSITIVA e 2ª VIA DE ISS & TAXAS) através do LINK (CIDADAO ON LINE) INCLUIR LINK

Dívida Ativa

Os impostos e taxas não pagos até o fim do exercício vigente implicam na inscrição dos valores com os devidos acréscimos e penalidades em Dívida Ativa. Os valores inscritos em Dívida Ativa se não pagos, são ajuizados e cobrados judicialmente ou através de protesto.

Os valores podem ser quitados por exercícios ou parcelados no valor total em até 60 vezes e pode ser requerido ON LINE LINK ou junto ao setor de Dívida Ativa devendo ser solicitado pelo contribuinte ou através de procuração em caso de terceiros.

Obs: -as parcelas não podem ser inferiores a R$ 50,00(cinquenta reais)

Considerações Finais

A Secretaria Municipal da Fazenda disponibiliza um espaço no site da municipalidade com os serviços e informações aos contribuintes, se desejar clique nos ícones e utilize as possibilidades.

Contatos: -

- Dívida Ativa: [email protected] - (19) 3892.9744

- ISS: [email protected] - telefone (19) 3892.9743 / 9746

- Tributação: [email protected] - telefone (19) 3892.9745

- Fiscalização Tributária: [email protected] - (19) 3892.9747

- Cadastro: [email protected] - (19) 3892.9749

- Nota Fiscal Eletrônica: [email protected] - (19) 3892.9746

- Fazenda: [email protected] - telefone (19) 3892.9741

- Tesouraria: [email protected] - telefone (19) 3892.9742 / 9748

Prefeitura do Município da Estância Hidromineral de Serra Negra

Centro Administrativo Prefeito Jesus Adib Abi Chedid

Rua Nossa Senhor do Rosário, 630, mesanino

Serra Negra-SP

Cep 13.930-000

PABX (19) 3892-9700